みなさんこんにちは、白金ちなです。

政府が2017年の税制改正に向けて、配偶者控除の見直しの検討をおこなっています。政治家にとって、配偶者控除の見直しはパンドラの箱です。

なぜなら、どういじっても専業主婦・ワーキングママ、既婚者・未婚者、パート・フルタイム、いずれかのカテゴリーから猛攻撃を受けるからです。まさにやぶへび、ハチの巣、触らぬ神に祟りなしです。

しかし、今度はどうやらこれまでとは違う本気度が見られます。そこで今回は配偶者控除をテーマにしました。「103万円の壁」など、女性が働くには多くの壁があると言いますが、それはどんな壁なのか、配偶者控除がなくなることで壁もなくなるのか、考えてみたいと思います。

なお、以下は会社員・公務員の妻がパートなどで給与所得を得ているケースを想定しています。夫が自営業の場合や妻がフリーランスの場合は少し内容が変わってきますので注意してくださいね。

このページの目次

覚える数字は『100・103・130・141&106』

主婦が働く際に「壁」とされるのは、税金や社会保険の負担が増える年収の境界線のことです。これがあるために多くの人が仕事を減らしたり調整したりします。壁について知りたい時は、100、103、130、141、あと130とセットで106という数字を覚えておきましょう。

100万円の壁

妻の年収が100万円を超えると、妻本人に住民税がかかってきます。ただ、100万を少し超えたくらいでは大した額にならないため、あまり有名な壁ではありません。

103万円の壁

一番有名な壁です。妻の収入が103万円を超えると、夫が配偶者控除を受けられなくなり、夫の所得税が増えます。代わりに配偶者特別控除が受けられるようになります。また、妻自身の収入に所得税がかかるようになります。

130万円の壁

130万円は社会保険の壁です。年収130万円未満の主婦なら保険料の自己負担なく健康保険や国民年金に入れますが、130万円を超えると夫の扶養から外れ、社会保険料を自分で納める必要が出てきます。ただし2016年10月からは、勤め先や働き方によっては130万円超ではなく106万円超が基準となることがあります。

141万円の壁

妻の年収が103万円から141万円までは、配偶者控除が受けられない代わりに、配偶者特別控除が受けられます。妻の年収が5万円アップするごとに、夫が納める税金がだんだん高くなります。141万円を超えると配偶者控除は完全になくなります。

それぞれをまとめて表にすると、こういう感じになります。

| 妻の年収 | 妻の税金・社会保障 | 夫の税金 | |||

| 所得税 | 住民税 | 社会保険料 | 配偶者控除 | 配偶者特別控除 | |

| 100万円以下 | ○ かからない | ○ かからない | ○ *自己負担なし | ○ 対象 | × 対象外 |

| 100万円超 103万円以下 | × かかる | ||||

| 103万円超 130万円以下 | × かかる | × 対象外 | ○ 対象 | ||

| 130万円超 141万円以下 | × 自己負担あり | ||||

| 141万円超 | × 対象外 | ||||

*働き方や勤務先によっては106万円から自己負担あり

「103万円の壁」はそれほど意識する必要はなかった?

配偶者控除とは、奥さんに収入がないぶん夫の税金を減らしてあげましょう、という制度です。配偶者制度から外れる103万円はそれほど大きな壁なのか、詳しく見ていきましょう。

配偶者控除の次には配偶者特別控除がある

まず配偶者控除についてよくある誤解ですが、妻の年収が103万円を超えたからといっていきなり夫の手取りがガクンと減るわけではありません。103万円から141万円までは配偶者特別控除が受けられ、年収が増えるごとに段階的に控除が減らされるしくみになっています。

「控除が減らされる」と言われてもイメージしにくいかも知れませんが、控除が大きいほど税金を計算する際のもととなる課税所得が小さくなるので、取られる税金が少なくて済みます。たとえば年収が500万円で控除額が100万円なら、400万円に税率をかけて税金がいくらになるか計算します。控除額が200万円なら300万円に税率をかけます。税率が同じなら、400万円よりも300万円に税率をかけた方が税額は少なくなりますよね。とにかく『控除が大きい=税金が少ない』と覚えておいてください。

103万円の壁の向こうは階段になっている

配偶者控除は最大で38万円です。もうひとつよくある誤解ですが、これは税金が38万円安くなるという意味ではありません。夫の収入から引かれる控除額が38万円です。しかしそれだと実際にいくら税金が安くなるのか分かりにくいですよね。

それなら、妻の年収がいくらなら、夫の税金がいくら安くなるのか試算してみましょう。所得税は(収入-控除)×税率で計算されます。配偶者控除がなければ払うことになったであろう税額は控除額×税率で算出できます。税率は夫の年収によって異なるので、300万円、500万円、900万円のケースに分けて表にしてみました。

| 妻の年収(給与所得) | 配偶者特別控除 の控除額 | 夫の所得に対する節税額(年間) | ||

| 300万円(税率10%) | 500万円(税率20%) | 900万円(税率33%) | ||

| 103万円を超え105万円未満 | 38万円 | 38,000円 | 76,000円 | 125,400円 |

| 105万円以上 110万円未満 | 36万円 | 36,000円 | 72,000円 | 118,800円 |

| 110万円以上 115万円未満 | 31万円 | 31,000円 | 62,000円 | 102,300円 |

| 115万円以上 120万円未満 | 26万円 | 26,000円 | 52,000円 | 85,800円 |

| 120万円以上 125万円未満 | 21万円 | 21,000円 | 42,000円 | 69,300円 |

| 125万円以上 130万円未満 | 16万円 | 16,000円 | 32,000円 | 52,800円 |

| 130万円以上 135万円未満 | 11万円 | 11,000円 | 22,000円 | 36,300円 |

| 135万円以上 140万円未満 | 6万円 | 6,000円 | 12,000円 | 19,800円 |

| 140万円以上 141万円未満 | 3万円 | 3,000円 | 6,000円 | 9,900円 |

| 141万円以上 | 0円 | 0円 | 0円 | 0円 |

※税率や控除額は家族構成や受けられる控除の種類によって異なります。

たとえば、配偶者控除を受けられる場合の控除額は38万円、年収500万円の夫なら税率は20%なので、38万円×20%=7万6,000円が夫の所得税から安くなった金額です。妻の年収が5万円増えるごとに控除額も3~5万円ずつ減っていくので、納める税金が徐々に高くなります。

しかしこうして見ると、年収103万円未満も105万円未満も控除額は同じ38万円で、110万円を超えたとしても年間数千円か1万円程度しか変わらないのですから、103万円の壁って意外と低いことが分かります。壁の向こうは階段になっているので、家計に急激なダメージはないのです。

勤務先の配偶者手当がある場合は大きい

ただし、勤務先の福利厚生で配偶者手当がある場合は話が別です。勤務先によっては妻の年収が一定以下だと月数千円から数万円の手当をもらえるケースがあり、その条件を妻の年収が103万円以下に設定しているところが少なくありません。103万円を強く意識している人が多いのは、こういった事情もあるためと考えられます。

本当に分厚いのは「130万円の壁」

では、「130万の壁」はどうでしょうか。

妻の年収が130万円を超えると、健康保険料・厚生年金保険料・雇用保険料・介護保険料(40歳以上)などの社会保険料が自己負担となります。それまでは夫の健康保険の被扶養者として加入でき、国民年金の第三号被保険者となるので、妻は社会保険料を払う必要はありませんでした。ここから自己負担がどっと増えるイメージですね。

「働き損」は130万円から始まる

壁の前と後ろでは手取りにどのような変化があるのでしょうか?妻の年収が120万円の場合と130万円の場合を比べてみましょう。

夫の年収を500万円、妻は40歳未満、子供がいないと仮定してシミュレーションしてみました。保険料は地域や家族構成によって異なるので、一例として参考にして下さい。

| 新たな負担 (年間) | 妻 | 夫 |

| 所得税 | 8500円 | 8500円 |

| 住民税 | 2万7000円 | 1万2000円 |

| 健康保険料 | 0円 | |

| 厚生年金保険料 | 0円 | |

| 雇用保険料 | 0円 | |

| 介護保険料 | 0円 | |

| 追加負担の合計 | 3万5500円 | 2万500円 |

| 手取額 | 116万4500円 | 413万911円 |

| 世帯収入 | 529万5411円 | |

| 新たな負担 (年間) | 妻 | 夫 |

| 所得税 | 4117円 | 1万6715円 |

| 住民税 | 1万8235円 | 2万2000円 |

| 健康保険料 | 6万5259円 | |

| 厚生年金保険料 | 11万5882円 | |

| 雇用保険料 | 6500円 | |

| 介護保険料 | 1万270円* | |

| 追加負担の合計 | 21万8723円 | 3万8715円 |

| 手取額 | 108万1277円 | 411万2696円 |

| 世帯収入 | 519万3973円 | |

*40歳以上

なんと・・・!

120万円分働いた時より、130万円分働いた時の方が、世帯の手取りが少なくなっています!!

去年より10万円多く稼いだら、手元に残るお金が10万円少なくなるのです・・・!

このおそろしい逆転現象が、「働き損の壁」とされるものの正体です。

試算の結果を見ると、配偶者控除がなくなって所得税がかかるようになる「103万円の壁」よりも、130万円の社会保障の壁の方が高く分厚いことが分かります。

2016年10月からは「106万円の壁」も増える

さらに、2016年10月からは、働き方や勤め先によって基準の収入が130万円から106万円に引き下げられることになっています。106万円以上で社会保険料自己負担が適用される条件は次の4つです。

<年収106万円以上で社会保険料自己負担となる条件>

- 週20時間以上勤務している

- 1年以上の勤務期間がある

- 従業員501人以上の企業

- 月額88,000円以上の給与

しかし、悪いことばかりではありません。たしかに手取りが減るのは痛いですが、厚生年金に加入したことによって将来受け取る年金の額が上乗せされます。しかも保険料は事業者と折半です。また、健康保険に加入することによって「傷病手当金」「出産手当金」「出産育児一時金」など労働者向けの各種手当が受けられます。

夫の収入が減った時や病気になった時、配偶者控除を含む現在の優遇税制が見直された時に、妻に収入があることは大きな安心につながります。多少の目減りはありますが、妻が働くことによって世帯収入が増えることは確かです。

働き損にならないためには、年収160万円は欲しい

妻の収入が増えると、妻の所得税・住民税・社会保険料、夫の所得税・住民税が増え、手取りが目減りするという現象が起きます。結局、年収がいくらぐらいあれば「働き損」ではなくなるのでしょうか?

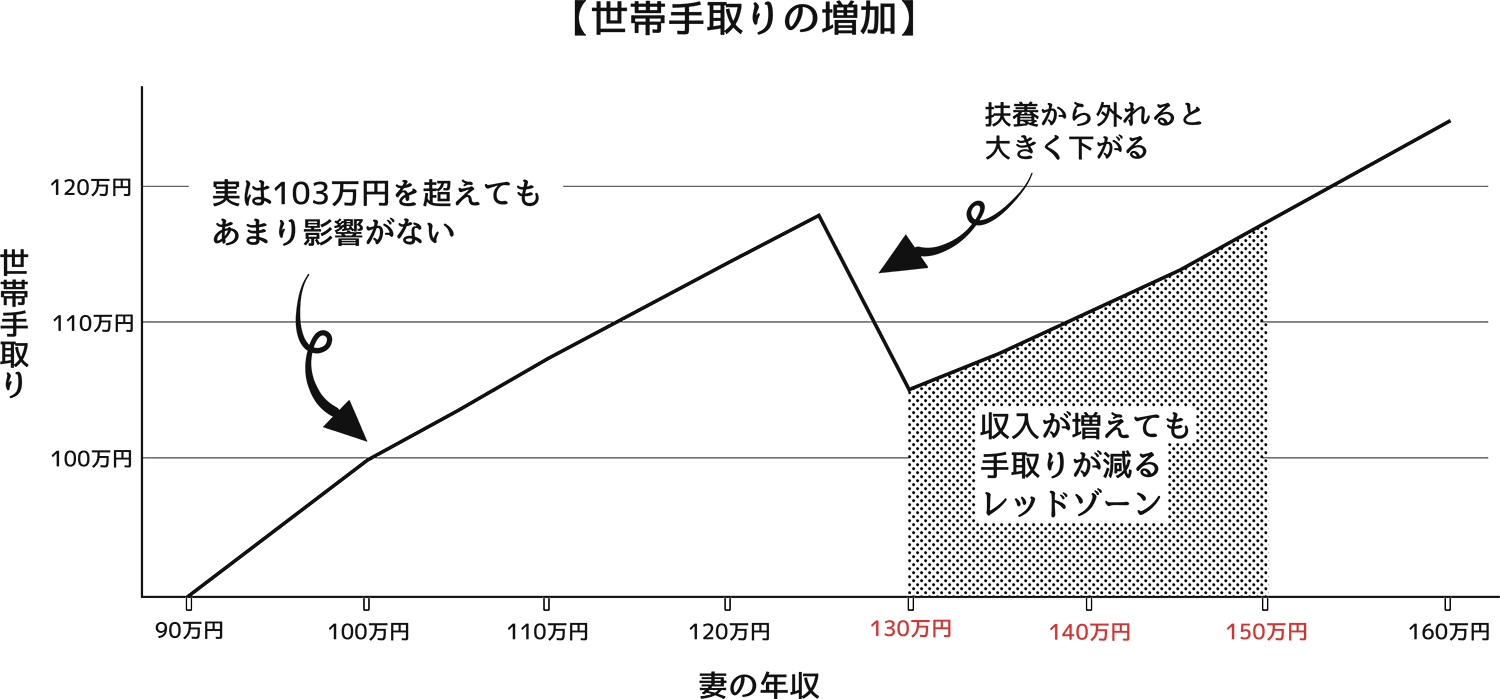

妻の年収の増加に対して、世帯の手取りがどのように変化するのか、グラフにしてみました。(※勤務先の配偶者手当については考慮していません)

配偶者控除の壁と言われる年収103万円を突破しても、実は世帯の手取りは順調に伸びています。ところが、130万円を超えた時点でがくんと減りますね。これは夫の扶養から外れて社会保険料が自己負担となった結果です。

こうみると、130万円~150万円が「収入が増えても手取りが減るレッドゾーン」であることが分かります。140万円稼いでも手取りは115万円の時とさほど変わりません。時間をやりくりして勤務時間を増やしたのにもらえる手取りが変わらないなんて、納得いきませんよね。

こういった壁を意識することなく、稼いだら稼いだ分手元に入ってくると実感するためには、年収は少なくとも155万円以上、できれば160万円以上は欲しいところです。

年収155万円と言えば、時給1300円なら1日5時間を月20日働いて156万円です。単価を急に引き上げることは難しいので、収入を増やすためには労働時間を増やすしかありませんが、家事や育児・介護を抱えていたりすると、そう簡単にはいきませんよね。

配偶者控除が廃止されたらどうなる?今後の見通し

現在、配偶者控除は廃止の方向で検討されています。労働人口減少で女性の活躍が期待され、働き方を制限する税制は時代にそぐわないとの考え方からです。

しかし、単純に配偶者控除を廃止するだけでは、多くの家庭で実質増税となってしまいます。妻の年収が141万円に満たない世帯はすべて、配偶者控除の恩恵を受けていた分がなくなります。もちろん専業主婦家庭も負担増です。

2017年の税制大綱の検討会では、配偶者控除は廃止ではなく上限の引き上げの方向で検討されています。現在103万円の上限を高くすれば、配偶者控除が適用される対象が広がり、女性の就労抑制が改善するのでは、という見込みです。

まとめ: 働き方は目先の損得で考えない

いかがでしたか?今回のまとめです。

- 103万円の壁は意外と低い

- 妻の年収130万円~150万円は一時的に手取りが減る

- ただし妻が自身の厚生年金に入れるならメリットはある

- 働き損にならないのは年収160万円から

配偶者控除は女性の生き方や感情的な対立が絡むので、政治的な扱いがとても厄介です。

働く女性:「専業主婦優遇だ!」

専業主婦:「社会的に貢献してる!」

シングル:「結婚している人だけなぜ?」

と価値観がぶつかり合ってしまうのです。

結局、女性は働く方が得なのか働かない方が得なのかという話ですが、私は一時的な伸び悩みがあっても働く方が金銭面では得と考えています。世帯収入が増えることには変わりありませんし、いざ収入が必要となった時に、イチから始めるのとすでに経験があるのとでは全然違うからです。

しかし皆がそうならない理由は、保育園に入れない、生活に時間的ゆとりがなくなる、子どもと十分に接したい、家族の理解がないなど、金銭面以外の理由が多く存在するからでしょう。

壁は、103万円にではなく、何か別のところにあるような気がします。